2019年3月25日に株式会社ビズリーチ主催の「M&Aと事業承継で考える成長戦略」セミナーにおいて、Supership ホールディングス株式会社 執行役員CSO 八重樫 健がハイブリッドスタートアップとして成長を重ねてきたSupershipのこれまでと、M&Aによる成長のポイントについてお話しするセッションをおこないました。本記事では講演の様子をレポートいたします。

※本記事で引用した調査結果や数字はセミナー当時のデータを参照しております

<スピーカー>

| Supershipホールディングス株式会社 執行役員CSO 八重樫 健

慶應義塾大学経済学部卒業。 |

M&Aをトリガーに成長を続けるSupership

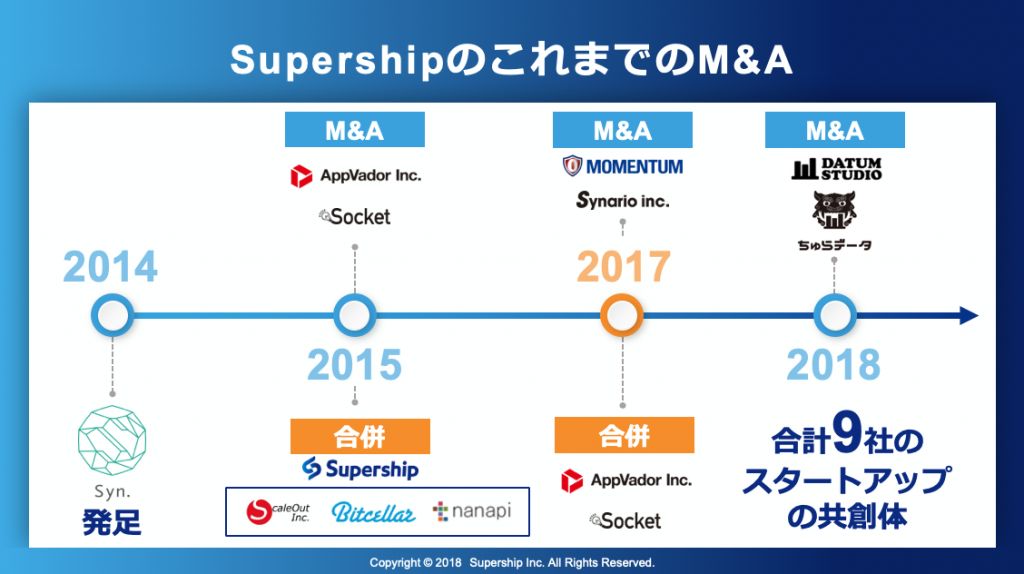

Supershipグループは、KDDIを大株主に、合併やいくつかのM&Aなどを経て、現在合計9社のスタートアップの共創体として構成されています。

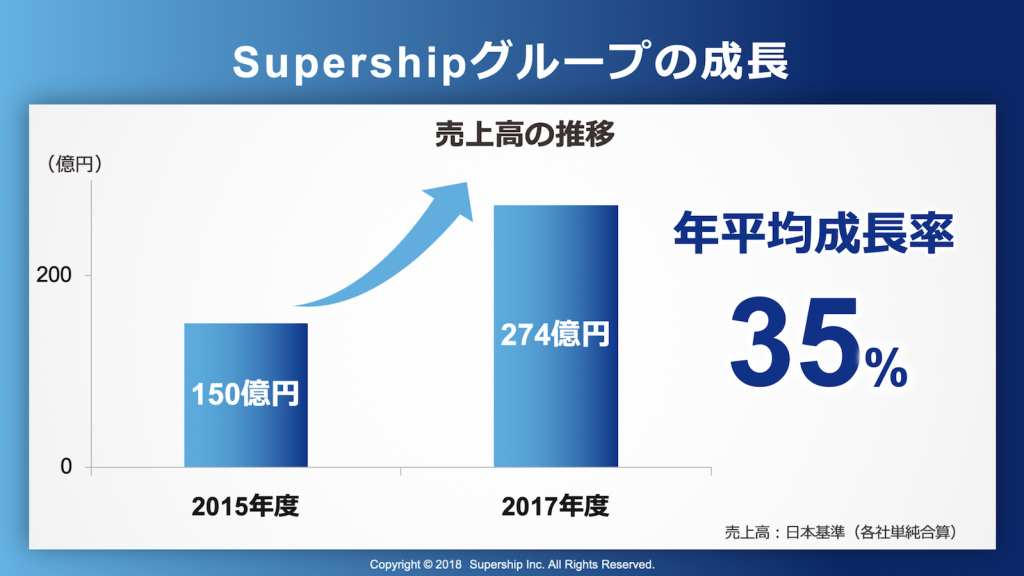

売上規模は、2015年度の150億から2017年度のタイミングでは274億円と大きく成長しており、年平均成長率(CAGR)でみると35%と、スタートアップとしては非常に勢いのある会社であると自負しております。

Supershipグループでは、「新たな価値を共創する世界的なテクノロジー企業群になる」というグループビジョンのもと、大きく3つの軸で事業を展開しております。

1つ目はマーケティング領域として、豊富なデータを武器に、1.5兆円とも言われる市場規模を持つデジタル広告事業において、引き続きプレゼンスを高めていくべく、既存事業の拡大や新規ソリューションの開発を行っています。

2つ目に、非マーケティングの領域として、ビッグデータアナリティクスによる事業展開も今後注力していきます。

そして、3つ目は、新たな事業領域として、これまで日本で展開してきたデジタル広告事業を中国を皮切りに海外へ展開していくことと、今後普及する5G通信により生まれる新たな顧客接点、我々はネクストスクリーンと呼んでいますけれども、この領域におけるビジネス展開を計画しています。

これらの3つの軸で事業展開するSupershipグループの急成長には、M&Aが大きなインパクトを与えています。

本日は、「大企業×スタートアップのM&Aの成功への方程式」というタイトルのもと、我々がこれまで行ってきた事例を交えて、M&Aによって企業を成長させるためのポイントをご紹介します。

大企業×スタートアップ=ハイブリッドスタートアップという考え方

Supershipグループでは、大企業のリソース(資金・アライアンス力・データなど)をフルにつかってスタートアップをグロースさせていく手段こそ、日本においてネクストユニコーン企業を育てていくために最適な方法であると考えています。

こちらは、1989年度、いまから30年前の全世界の企業時価総額ランキングと2018年度のランキングを比較したものです。

1989年度は上位10社のうち7社を日本企業が占めている状況でしたが、2018年度のランキングをみると、上位10社は全てアメリカと中国の企業になっています。

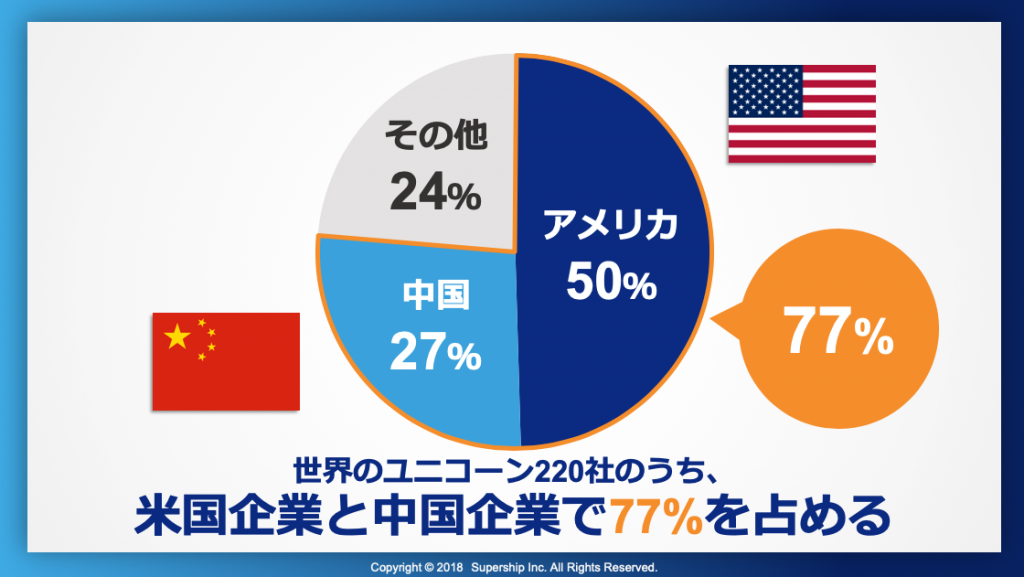

今後、ランキング上位にあがってくるであろう非上場で時価総額1000億円以上のユニコーン企業と言われる220社をみても、その半数がアメリカで、残りの27%が中国の企業となっており、日本はたったの1社といった状況です。

アメリカと中国のスタートアップ企業の勢いがめざましい背景には、アメリカにおいてはシリコンバレーという社会における強力なエコシステムが機能している点があげられ、中国においては政府による強力なバックアップ体制が整っています。

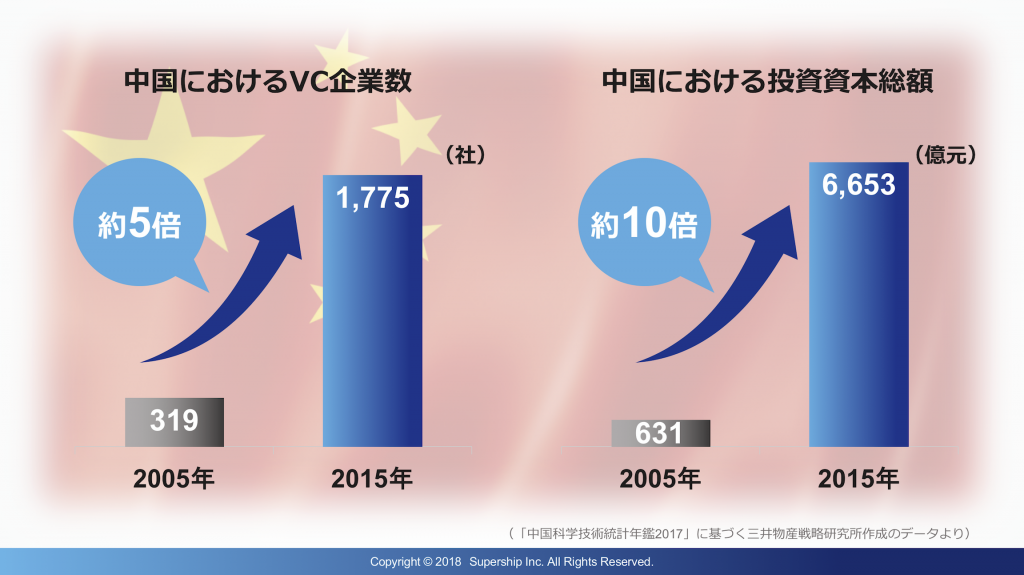

中国政府が2010年に戦略的新興産業の創出施策を開始し、2014年には大衆創業、万衆創新などといった政策を積み重ねた結果、中国におけるVC企業の数は10年で約5倍となり、中国における投資の資本総額も約10倍と飛躍的に伸びています。

このように、政府の強いバックアップなどによって成長を続ける中国やアメリカに対し、日本のスタートアップは世界を相手にどうやって戦っていくべきなのか?

我々は、日本においては大企業がその役割を果たしていけるのではないか、と考えています。

そこで、Supershipグループでは、スタートアップにはない大企業ならではのアセットを活用して急成長する、大企業×スタートアップによる日本独自ともいえる成長手法を体現すべく、自らをハイブリッドスタートアップと位置づけ、その成功事例となるべく事業を推進しております。

大企業×スタートアップのM&A成功の秘訣2点

Supershipについて簡単に紹介したところで、ここからは本題として、我々がこれまで行ってきた大企業×スタートアップによるM&A事例をもとにした成功の秘訣をお話していきます。

前提として、何をもってM&A成功と定義するか、という点を整理しますが、ここではわかりやすく、M&Aした会社及びされた会社の売上・利益がM&Aによって拡大したかどうかを成功の定義としていきます。

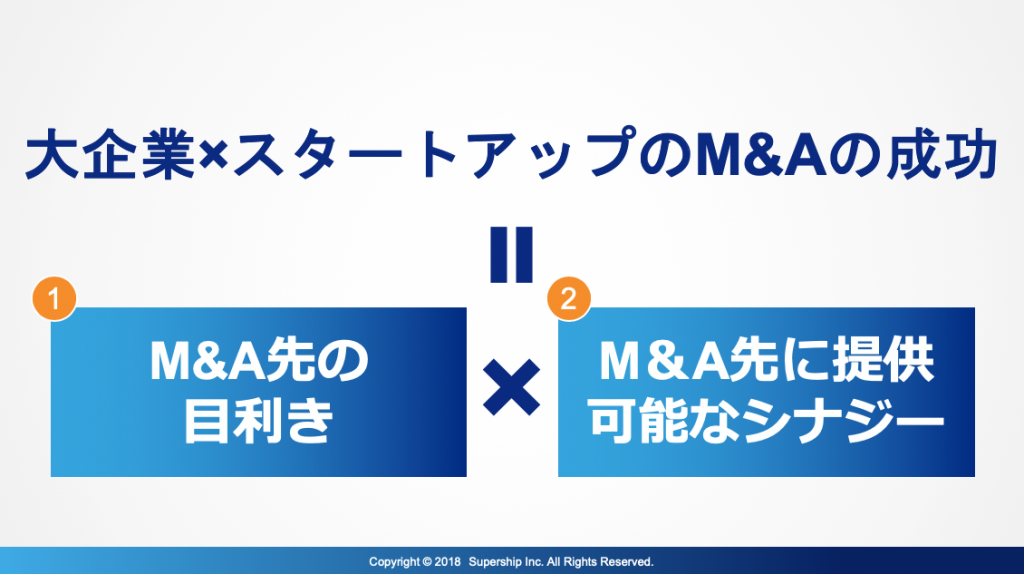

大企業×スタートアップのM&Aを成功させる秘訣は、M&A先の目利きとM&A先に提供できるシナジーを明確にすること、という2点が非常に重要なポイントであると思っています。

ここからは、M&Aの成功確度を高めるこれらのポイント1つ1つを事例を交えながら説明していきます。

M&A成功の秘訣その1:M&A先の目利き

まず1つめがM&A先の目利きです。

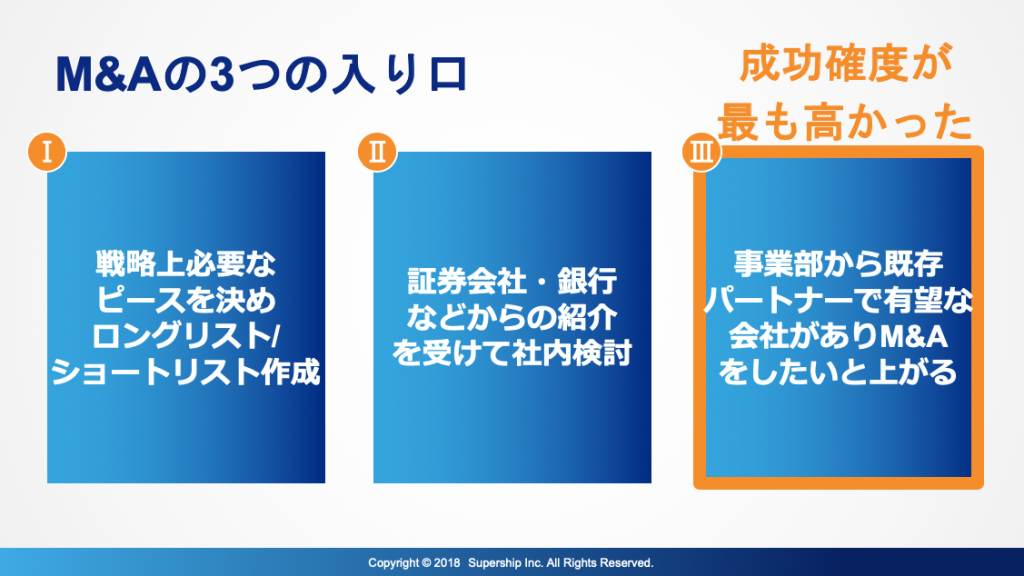

我々がこれまでどういった起点でM&A先を見つけ、デューデリジェンスを行い、実行まで遂行してきたかを説明すると、入り口としては大きく3つのケースがありました。

まず1つめの入り口は、戦略上必要なピースを決めて、ロングリスト/ショートリストを作成し、そのなかでM&Aを実施していくパターン。

2つめが証券会社・銀行などからの紹介を受けて社内検討していくパターン。

3つめに事業部から既存パートナーで有望な会社がありM&Aをしたいという話があがるパターン。

以上の3つの入り口があるなかで、過去の経験則でもっとも成功確度が高かったのは、3つめの事業部側からの提案のパターンでした。

決して1と2の入り口が成功しない、という話ではなく、3つめの入り口の成功確度が高かった要因を紐解いてみたところ、その成功の要因は1と2の入り口にも還元できるものでした。

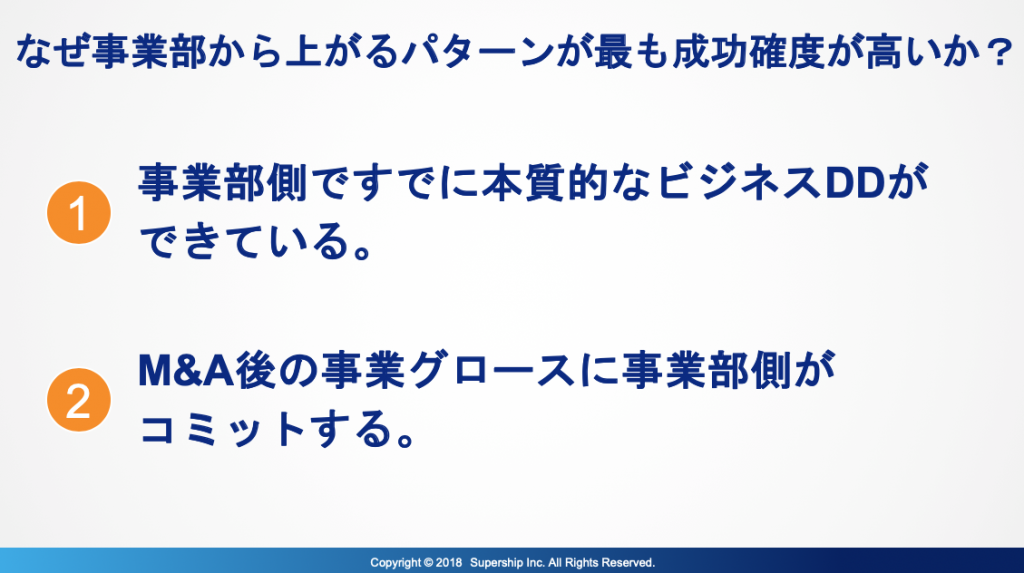

具体的にブレイクダウンしていくと、3つめの入り口の成功確度を高めた要因は主に2つありました。

まず1つめに、事業部側ですでに取引をしているなかで、本質的なビジネスDD(M&A対象会社の製造や営業などのビジネスモデルの把握、事業性の評価およびシナジー効果分析・事業統合に関するリスク評価等を行うもの)がすでに完了しているという点があります。

先程お話したM&Aの入り口のパターンのうち、1つめのショートリストとロングリストをつくるパターンの場合、基本的には経営企画の部隊がビジネスDDを行うことになりますが、形式的なビジネスDDになりがちな部分があることは否めません。

事業部側からの提案のケースの場合、選定タイミングから実際にビジネスを一緒にやっていくにあたって、この会社となら大丈夫であろうという納得感をもったうえで検討を進めていくことができます。

もう1つが、M&AをしたあとのPMI(Post Merger Integrationの略で、M&A成立後の統合プロセスのこと)において、事業部側が責任を持って取り組んでもらえるという点です。

事業部自らあげた提案の場合、最後までその会社を面倒みようという気持ちがきちんと数字をコミットする力につながってくるのではないかと思います。

以上、事業部側からの提案のパターンにおいては、この2つの点が成功確度を高める要因であると感じています。

つまり、3つめの入り口の成功確度を高めたこの2つの要因は、1と2の入り口においても還元していくことができれば、その成功確度はさらに高まるのではないでしょうか。

実際我々は、1番のパターンのM&Aの形をとる際には、まずは2〜3ヶ月ビジネスパートナーとしてお付き合いをしてから、M&Aの検討をするという方法をとるようにしています。

2番のパターンの場合は、スケジュール上難しいケースもありますが、その場合でもまずは取引をしてみる、という姿勢で進めるようにしています。

この進め方でスケジュール感などが合わない案件は往々にしてあります。

ただ、それで合わないのであればそれまでと割り切って、本質的な見極めができた会社のみM&Aをする方針を取っています。

M&Aは全社に大きな影響を与える非常に重要な意思決定であるという前提で進めています。

M&A成功の秘訣その2:M&A先に提供できるシナジーの明確化

大企業×スタートアップのM&A成功の秘訣としてもう1つのポイントとなるのが、M&A先に提供できるシナジーを明確化しておくことです。

M&Aというと、自社の成長に必要な技術やリソースなどを補完する、という目的が先行するケースが多いかと思います。

しかし、我々Supershipでは、M&Aをする側の会社のアセットによってM&A先の会社をどう成長させていけるかという視点を重要視しています。

M&Aする側の会社主導でM&A先の会社を“搾取”してしまうような形でなく、大企業の持つアセットをフルに活用し、M&A先に成長してもらうことが、最終的に自社の成長につながる、という考え方です。

こういった考えのもと、弊社ではM&A先の企業にどういったシナジーを提供できるか、予めリストアップしておくようにしています。

なお、大企業×スタートアップならではの提供シナジーとして、Supershipグループでは「商流/販路」「データ」「システム」「顧客接点」「アライアンス」「人材」の6つの視点においてリストアップを行っています。

ここからは事例ベースで具体的に提供したシナジーをご紹介していきましょう。

M&A事例:

不正広告を排除するアドベリフィケーションソリューション提供企業

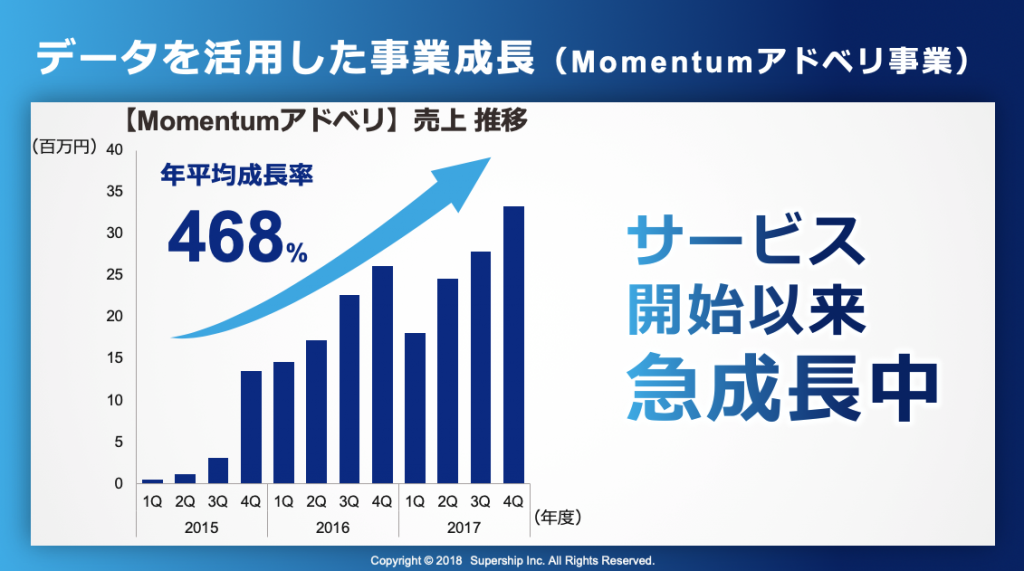

現在Supershipグループで、不正広告を排除するアドベリフィケーションソリューションなどの開発・提供を行っているモメンタム株式会社の事例を紹介します。

本件のM&Aの入り口となったきっかけは、先ほど成功確度が高いケースとして紹介した事業部側からの提案でした。実際に取引をするなかで、モメンタムの持つ言語解析や不正検知などの技術力が非常に高く、事業連携によりM&A先の会社に対してもプロダクトの優位性・機能のアップデートが実現でき、同時に自社のプロダクト強化にもつながるのではないか、ということでM&Aを実施するに至りました。

モメンタムにおいては、以下の通り多岐に渡ったシナジー提供により、互いの成長に貢献してまいりました。

まず、Supershipがデジタル広告事業を展開するなかで培ってきた大手広告代理店とのコネクションを、モメンタムのソリューション販売先として支援することができました。

また、Supershipが保有する大量のデータによりモメンタムの不正検知におけるソリューションの精度向上に貢献しました。

アライアンスにおいても、電通やYahoo!をはじめさまざまなステークホルダーとの連携の支援を行うと同時に、これを実行する人材も派遣していくといったように、さまざまなシナジーを生み出すためのリソースを支援しています。

こうした結果、同社では2015年以降、年平均成長率468%という急成長を続けております。

M&A先に提供可能なシナジーを予めリストアップして見定め、事業部と連携しながら責任を持って丁寧に実績を積み上げたことが、この結果につながったのだと思います。

ハイブリッドスタートアップだからこそできた

グローバルプレイヤーとのアライアンス

以上、SupershipグループにおけるこれまでのM&A事例を交えて、M&A成功の秘訣としていくつかお話してまいりました。

会社の規模やフェーズによって、提供可能なシナジーは異なってくるかと思いますが、今後M&Aを検討する際はぜひ参考にしていただければと思います。

最後に、こうしたM&Aの積み重ねにより、Supershipグループ全体の事業規模や売上も順調に成長していますが、この成長には、グローバルプレイヤーとのアライアンスが大きなインパクトを与えていると感じております。

まず2015年にFacebookより世界初の広告パートナーとして認定をいただき、2016年には電通と資本提携を行いました。その後2017年にLINE、2018年にはAmazon、中国大手のJDCloudとの国内初の提携を行うといったように、Supershipグループではグローバルプレイヤーとのアライアンス実績を着実に積み重ねてまいりました。

これは、ハイブリッドスタートアップならではの大企業によるバックアップがあったからこそ実現できたことです。

大企業を相手にスタートアップがビジネスディベロップメントの契約を結ぼうとすると、契約上不利になってしまうケースは少なくありませんが、大企業のバックアップを得ることで対等な契約締結を行うことができました。

これによって、大きな提携実績とノウハウが得られるというメリットが生まれています。

さいごに

今後、日本企業がグローバルでも通用する競争力を身につけるためには、大企業とスタートアップが手を取り合うことによるM&Aという手段がひとつの方法として有力ではないかと、我々は考えています。

だからこそ、Supershipグループでは、自らをハイブリッドスタートアップと位置付け、大企業×スタートアップのM&Aによる成功事例として引き続き成長を重ねていくとともに、これまで得られた実績を積極的に発信することで、次なるハイブリッドスタートアップが生まれる一助になりたいと願っています。

大企業にとってM&Aが身近なものとなり、スタートアップにとってはM&Aを会社をグロースしていく選択肢となることが、日本企業の成長をさらに加速させることにつながると期待しています。

以上、SupershipのこれまでのM&Aと、M&A成功の秘訣、特に成長のトリガーとなったアライアンスの重要性について、ご説明させていただきました。本日はご清聴ありがとうございました。

Most Popular

人気記事

Hot Topic

おすすめ記事

-

プロダクト

オンオフデータをシームレスに連携!店舗型リテールメディア「Supership Touch Gift(タッチギフト)」とは?

- 1st Partyデータ活用

- OMO

- Supership Touch Gift

- リテールメディア

-

セミナーレポート

minne byGMOペパボが実践:商品広告を活用した「ECサイトのリテールメディア化」で何が起きた?成功の秘訣とその成果 〜イーコマースフェア 東京 2024セミナーレポート

- S4Ads

-

セミナーレポート

【2023最新版】ゲームアプリ広告収益化のベストプラクティス(Ad Generation講演レポート@ゲームビジネスカンファレンス2023)

- Ad Generation

- SSP

- 動画リワード